私のiDeCoの運用期間は、企業型DC(企業型確定拠出金)を含めて約19年以上になります。

現在は企業型DCからiDeCoに切り替えてしっかり資産運用していますが、企業型DCとiDeCoの違いは、後ほど解説します。(^_^)/

運用期間は約19年以上と長いですが、この制度や投資について勉強を始めたのは2019年頃でした。

積立NISAも2019年から始めて約3年ほど運用しています!

きっかけは、浪費家(主にパチンコ・スロット・・・)である自分の将来が心配になり何か良い方法がないか探した結果、たまたま加入していた企業型DC(現在はiDeCo)とNISA制度にたどり着きました。

iDeCoの運用実績については、下記にて公開しています。

NISAついては、下記プロフィールにて直近の運用成績のみ公開しています。

この記事では、私の様な浪費家であるが為に

- 手元にある現金は全て使ってしまう・・・

- 老後資金が心配だけど貯金ができない・・・

- 投資をやってみたいけど、そんなお金はない・・・

などで「貯金をする」という事が出来ない方でも iDeCo という制度を使う事で強制的に貯金できる仕組みや、

最近の投資ブームについて少し興味はあるが実際に行ったことがない方や、投資に挑戦してみたいけど、実際のところどうなの?と思っている方向けに解説したいと思います。

個人的には、iDeCoは貯金が苦手な方に最適な資産を増やす方法のひとつだと思っています!

その理由は、60歳まで預けたお金は引き出せない(※厳しい条件がある)からです。

更に、投資に挑戦したいと思っている人は、預けたお金で投資にチャレンジできます!

一度に預けられるお金には制限があるので、少額から投資をする事になるので比較的安心してチャレンジできると思います!

恥ずかしい話ですが、私は30歳を迎えるまで給料の殆どを浪費に費やして貯金をしていませんでした。

しかし、この企業型DC(現在はiDeCo)に加入していたお陰で着実に資産は増えていきました。

今考えても非常にありがたい制度だとしみじみ感じています。(*ᴗˬᴗ)⁾⁾アリガト

約14年くらいは貯金感覚でほったらかしていましたが、iDeCoに切り替えてからは投資と認識して運用しています!

この記事を読むことで、iDeCoで「貯金」や「投資」をするメリット&デメリットが分かると思います。

そして「貯金が出来ない」「投資初心者だけど資産運用してみたい」と考えていた方が、「貯金が出来た」「資産運用を始めた」となれば幸いです!

1.iDeCoで貯金をしよう!

・企業型DC・iDeCoとは、どのような制度なのか?

iDeCoとは

iDeCoとは、【個人型確定拠出年金】といって掛金を自分で拠出して運用し、原則60歳以降に受け取るしくみです。

拠出とは、加入者が運営者に対して払い込みをする事です。

ここでは「積立」するという意味で理解すると良いと思います。

掛金は、毎月1,000円〜5,000円単位で選ぶ事ができますが、各被保険者種別や企業年金制度の加入状況等により月の掛金額上限は異なります。

掛金の上限額についての詳細は、下記のリンクをご参考ください。

【一般社団法人・投資信託協会のHP】

企業型DCとは

企業型DCとは、【企業型確定拠出年金】といってiDeCoと似たような制度です。

iDeCoとは異なり企業が掛金を拠出してくれて、従業員が運用する制度です。(私も最初はここから始まりました。)

「マッチング拠出」という制度を使って、従業員が掛金を上乗せする事もできます。

企業によっては、制度を利用できない事もある様なので会社の担当部署に確認してみて下さい!

そして、定年退職を迎える60歳以降に積み立ててきた資産を退職金として受け取るか、もしくは年金形式で受け取るか選択できる制度です。

こちらも積み立ててきた資金は、原則60歳まで引き出すことはできません。

企業型DCについての詳細は、下記のリンクをご参考ください。

【一般社団法人・投資信託協会のHP】

・貯金は引き出せない場所へ!iDeCoに!!

私も超がつくほど浪費癖(主にパチンコ)がありましたが、企業型確定拠出&iDeCoのおかげで毎月、毎年、少しづつですが確実に積立金(貯金)が積み上がっていました。(*´▽`人)カンシャ‼

初期の頃の拠出額は覚えていない(記録がない)ですが、毎月6,000円~9,000円くらいだったかと思います。※年間で約10万円前後です。

大した金額ではないと考えてしまい、まったく気に留めていませんでしたが、10年後に100万円以上の積立額になっていた事に驚き喜んだ事を覚えています!

貯金を当たり前に出来る人からすると、「10年で100万円しか貯められないの?(笑)」と思われる金額ですが、私の様な浪費家には信じられない貯金額でした。。

そして前述した通りこのお金は、60歳までは引き落としできません。使いたくても使えないお金なのです。

つまり、iDeCoは貯金の防衛力が最強だと思います!!

私の様に使えるお金が手元にあると使ってしまう方は、まずは「将来のための貯金」をiDeCoで行うことによって貯金を達成することを目指してみてはいかがでしょうか。

余談ですが、iDeCoほど強制力はないですが、継続しやすい貯金といえば「財形貯蓄」「定期預金」「積立保険」などがあると思います。

どれも解約しようと思えばいつでも解約できてしまうので、私のような浪費家の人間にはお勧めできません。(十中八九、解約しますよね?笑)

特に積立保険は、途中解約すると大きく貯金額が大きく目減りするリスクがあるので、まったくお勧めできません・・・(;゚Д゚)

2.iDeCoや企業型DCで投資に挑戦しよう!

・投資は少ない金額から始めよう!

積立金を投資に運用すると利益が出ることがあります。

その際に、運用する金額が多ければ多いほど利益が出やすくなります。

その反面、暴落した際は大きく資産が目減りする恐れがありますので注意が必要です。

つまり、元本割れのリスクがあるという事です。

私のお勧めは、預け金が少ない時から投資に挑戦(勉強)してみる事です。

少額での運用は大きく利益が出ない一方で、暴落した際も少ない損害で済みます。

少額から投資を実際に挑戦する事で「投資というものがどのようなものなのか?」を勉強する事が出来ると思います。

投資の本を複数読むことや、最近ではYouTubeでも解説動画が多く配信されています。

多くの情報に触れ、実際にiDeCoで運用して試してみる事で、投資の理解が深まると思います!(^_^)/

・投資する商品は事前に調べよう!

iDeCoや企業型DCで積み立てた金額を投資に運用する際は、金融商品を購入することになります。

金融商品は、株や債券、REIT、金や預金など様々です。

※開設した証券会社によって商品のラインナップが異なります。

多くの書籍で紹介されている初心者から上級者にもお勧めの商品は、

「全世界株式(オールカントリー)」

「米国株式(S&P500)」

と呼ばれる商品です。私も最近は、この2つをメインに運用を継続しています。

投資をせずに「貯金だけしたい!」という人は、「預金」という商品を選択すればOKです。

まずは自分のペースで資産運用を行っていきましょう!

因みに、私も運用1年目~14年間くらいは、預金や債券に投資してほったらかしていました。

少し投資について勉強するようになってからは、色々な商品に投資をして失敗をしたことも・・・(ノД`)・゜・。

3.iDeCoを利用した際のメリット・デメリットについて

・節税メリットについて

掛け金が全額所得控除(節税)になる

iDeCoを利用するメリットの一つ目として、掛け金が全額所得控除(節税)があります。

例えば毎月2万円をiDeCoに積立している場合、1年分のiDeCoの掛け金24万円(2万 × 12ヶ月)が所得金額(給与)から差し引かれます。

毎年24万円を貯金しているのに、収入としては24万円少なく申告できるという感じです。

つまり、24万円分の税金が掛からなくなるという事です。

上記の場合、年間3万6千200円の節税(所得税と住民税の合計値)になります!

運用益が非課税になる

iDeCoを利用するメリットの二つ目として、運用益が非課税になる点です。

預け金を運用して投資で利益が出た場合、本来は利益に対して約20%の税金がかかるのですが、iDeCoで運用していた場合は利益が非課税になります。

例えば、預けた金額100万円を投資に運用して10年後200万円まで値上がりしたとします。

本来、この利益を確定した場合は利益100万円に対して税金がかかり、実際の受け取りは約80万円になってしまいます。

ですが、iDeCoで運用している場合は利益100万円をそのまま受け取ることができるのです!

iDeCoは60歳まで長期で運用する事になるため、最終的に大きな利益が出ている可能性は高いと思っています。

その利益を課税されること無く受け取れるのは、大きなメリットかと思います!

・iDeCoのデメリットについて

積立金は自由に引き出せない

iDeCoの最大のデメリットは、何度か記載いたしましたが【60歳まで積立金を引き出せない】ことです。

例えば、ライフイベントである「結婚」「出産」「子供の学費」などでの出費が掛かる際に、積み立てたお金を利用する事は、絶対に出来ません。

そして、中途解約という概念もありません。

途中で辞めたくなった場合、新たに積立を止める事は可能ですが、今まで積み立てたお金が直ぐに戻ってくる事はありません。

60歳を超えてからです・・・。

積立金を止めるには、加入している運営管理機関(金融機関)の「加入者資格喪失届」を提出する必要があります。

手数料(コスト)が発生している!

iDeCoを運用するにあたっては様々な手数料(コスト)が発生します。

※以下の金額は全て2022年時点の金額です。

iDeCoを始める際に口座を開設する必要があり、その際に「国民年金基金連合会」への加入手数料として2,928円が必ずかかります。

また、口座管理手数料というものも発生します。

これは、口座開設した証券会社によって金額が異なりますが、SBI証券や楽天証券なら毎月171円です。

高いところだと200円~500円以上かかるところもあるようです。(; ・`д・´)

しかし、節税メリットを考慮する毎月の手数料はペイできるのでそれほど大きなコストではないかと思います。

ですが、あくまでも毎月積み立てた場合のメリットです。

積立金を止めた場合は節税メリットが無くなる為、単純に口座管理手数料のみが発生する事になりますのて注意してください。

知人に、iDeCoの積み立てを止めて更に預け金を全て預金に預けていた人がいましたが、運用利益が毎年マイナスになっていると嘆いていました・・・(^^;

最大のリスク、元本割れ!

最後にここでもしっかりお伝えしたいデメリットは、元本割れリスクがあることです。

預金以外の商品に投資した場合は、運用成績次第では元本割れリスクがある事はしっかり認識しましょう。

iDeCoは、「元本確保型の預金」にのみ投資する事も可能です。

全ての預け金を「預金」に投資すると利息(約0.01%~0.02%前後)しか運用利益が出ませんが、元本保証となるので安心です。(´▽`)

4.iDeCoを始める方法について

・必ずネット証券で開設しよう!

iDeCoを始める際は、証券会社で「口座開設」を行う必要があります。

口座開設は、銀行などの窓口でも開設できるようですが、必ずネット証券を利用するようにしましょう。

なぜかというと、様々な面でコスト(手数料)が安い事が上げられます。

もし、銀行などの窓口で開設されると「お勧めの投資商品」等を紹介される事になると思われます。

その紹介された商品は、恐らく手数料が高い投資商品を紹介される可能性が高いと思われます。

これは、様々な書籍でも記載されている事ですので、ぜひ一度ネット検索や書籍で確認してください!

少額とはいえ手数料が高いと、長期間運用していく上で大きな損失につながってしまいます。

例:毎月計500円の手数料が取られた場合、1年で6千円、10年で6万円、30年で18万円の利益が無くなるのです。

・お勧めの証券会社

ちまたで多くお勧めされているのは、楽天証券やSBI証券です。

私はSBI証券を利用しています。

楽天でよく買い物する方は、楽天証券でも良いと思います。

開設方法は、下記のサイトで詳しく解説されているので参考にしてください!

どちらも「リベラルアーツ大学(リベ大)」のサイトで私はいつもお世話になっております。(*˘︶˘人)

【SBI証券・口座開設】

【楽天証券・口座開設】

5.投資商品について

・投資をしないなら預金へ

投資に興味がない方、まだ投資にチャレンジするのが怖い方は、投資商品の「預金」を選択しましょう。

自分のペースで投資にチャレンジしましょう!

投資にはリスクがついてきます。

投資リスクについて理解(勉強)してから投資をする方が良いと思います。

個人的には、預金に預けても口座管理手数料は掛かる為、投資で手数料分以上の利益を目指したいところです。

ですが、前述した節税メリットで口座管理手数料分はペイできているので預金だけでも良いと思います。

・投資商品の運用コストを確認しよう!

「運用コスト」とは、前述した口座管理手数料とは別に投資商品ごとに金額が異なる信託報酬(手数料)がかかる仕組みです。

多くの投資商品は、購入した投資商品の評価額の年間「1%」前後が信託報酬に設定されていると思います。

※100万円分を購入したら年間1万円のコストが発生するイメージ。

なぜ1%以下のコストを気にするのかというと、iDeCoは長期運用が前提にある為、たった1%の手数料でも30年以上も運用すると馬鹿にできないコストになってしまうからです。

例:元本100万円を年利1%で運用できる商品を30年間保有(積立なし)した場合、運用益が約34万円になります。しかし、同時に手数料として1%の運用コストを30年間支払うと運用益がなくなります。大きな損失に繋がるという事です。

コストは、低ければ低い程良いと思います。

全て調べたわけではないですが、信託報酬は1%以下の商品が多いです。

投資商品を選択する際、1%を超える信託報酬が設定されていないかを確認しましょう!

なるべくコストが低い投資商品を選択できると、投資期間が長ければ長いほど、将来大きく利益を伸ばす結果につながると思います!(*^^)v

・優良の投資商品は?

ここでは、超がつくほど有名でコストも低い商品を紹介いたします。

※ここでの記述は、2022年時点の内容です。

下記4つは、信託報酬(コスト)はいずれも驚異の0.08~0.1%前後となっています。

SBI証券

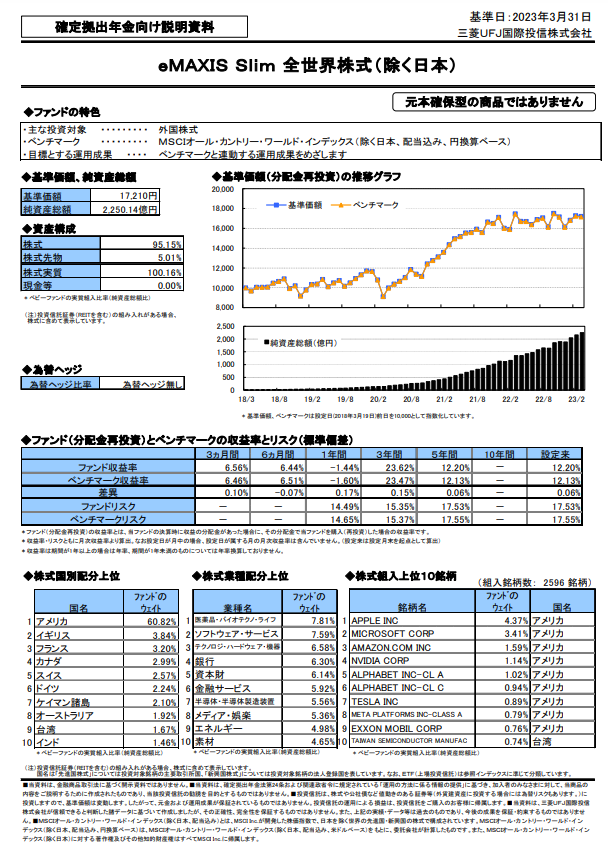

① eMAXIS Slim全世界株式(除く日本)

私のiDeCoはSBI証券を利用していますので、管理ページにUPされていた「eMAXIS Slim全世界株式(除く日本)」の2023年3月の資料を添付します。

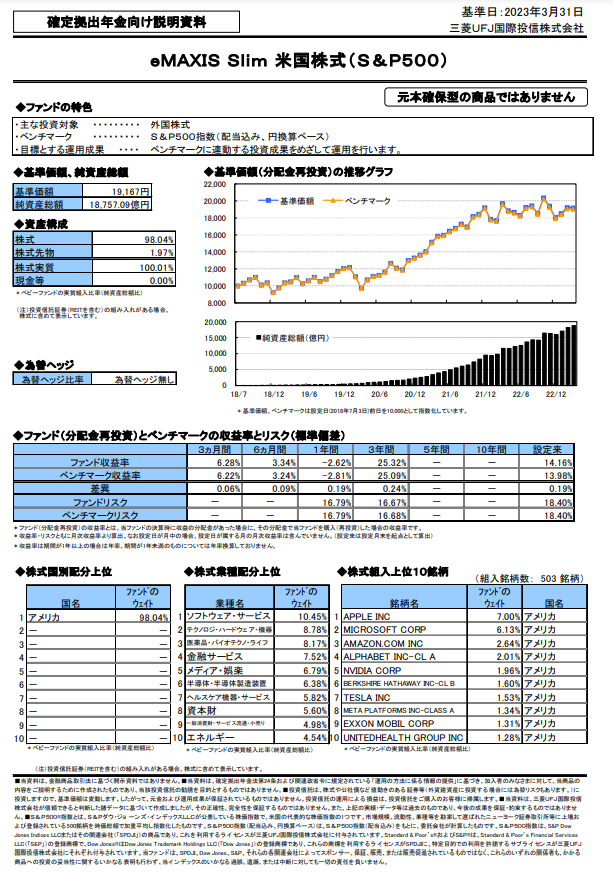

② eMAXIS Slim米国株式(S&P500)

私のiDeCoはSBI証券を利用していますので、管理ページにUPされていた「eMAXIS Slim米国株式(S&P500)」の2023年3月の資料を添付します。

楽天証券

③ 楽天・全世界株式インデックス・ファンド

④ 楽天・全米株式インデックス・ファンド

「eMAXIS Slim全世界株式(除く日本)」と「楽天・全世界株式インデックス・ファンド」は、世界に投資するイメージです。

「eMAXIS Slim米国株式(S&P500)」と「楽天・全米株式インデックス・ファンド」は、全米に投資するイメージです。

もっと色々と知りたいと思った方は、下記のサイトにて様々な情報を詳しく解説されているので参考にしてください。

こちらも「リベラルアーツ大学(リベ大)」のサイトです(2回目・・・草)

6.まとめ:iDeCoの内容を理解した上で活用してください!

この記事で主にお伝えしたことは、iDeCoを利用して「貯金」や「投資」をするメリットとデメリットです。

- iDeCoに預けたお金は、原則60歳まで引き落としできない

- iDeCoに預けたお金で投資する事も可能(投資しない事も可能)

- iDeCoには節税メリットもあるが、運用コストも発生する

- iDeCoで投資した際は、元本割れする可能性がる事を理解する

普通の貯金ではお金が貯まらなかった人、手元にあるお金を全て使ってしまう人は、是非iDeCoを活用した貯金を検討してください。

そして、投資に興味がある人は少額から投資できるiDeCoで運用しながら投資の勉強をすることをお勧めいたします。

投資やお金の勉強は、なんども紹介しました「リベラルアーツ大学(リベ大)」がお勧めです(笑)↓

今回の記事が、少しでも皆さんの役に立てれば幸いです!!

UPSTART!!(=゚ω゚)ノ

#iDeCo #イデコ #貯金 #運用 #実績 #公開

コメント